आजकल low-risk investment मे, ETFs-Exchange Traded Funds और Mutual Funds का नाम आता है। आज हम समझेंगे क्या एक्सचेंज ट्रेडेड फंड्स (ETFs) और म्यूचुअल फंड्स एक जैसे होते हैं ? (Are ETFs like Mutual Funds?)

हाँ, ETFs और Mutual Funds कई मामलों में एक जैसे होते हैं, लेकिन इनमें कुछ महत्वपूर्ण अंतर भी होता है। अगर आप Low Cost और Flexibility चाहते हैं, तो ETFs आपके लिए best option हो सकता है। और यदि आप Professional Fund Management चाहते हैं, तो म्यूचुअल फंड्स मे इन्वेस्ट कर सकते हैं।

ये दोनों ही OPTION हमारी NEEDS, TIME, GOALS, KNOWLEDGE,और RISK-TAKING CAPACITY पर DEPEND करता है। इसे समझने के लिए आज हम जानेगे कि Exchange Traded Funds का Mechanism क्या है। और Mutual Funds कैसे WORK करता है।

किसी भी INVESTOR के लिए STOCKS मे, MUTUAL FUNDS मे, BONDS मे, ETFs मे,और FD मे INVEST करना उनके FINANCIAL GOAL पर निर्भर करता है। जैसे रिटायरमेंट के लिए बचत, बच्चों की शिक्षा, संपत्ति खरीदना,आदि।

यह दोनों ही निवेश SHARE MARKET से जुड़े होते हैं, SHARE MARKET,WAVES मे चलती है कभी UPTREND, कभी DOWNTREND कभी SIDEWAYS भी हो जाती है। जिससे नुकसान का भी खतरा रहता है। लेकिन PROPER PLANNING और जानकारी के साथ लंबे समय में अच्छा RETURN बनाया जा सकता हैं।

जो सवाल हमे अक्सर परेशान करता है कि ETF मे इन्वेस्ट करें या MUTUAL FUNDS मे ! और किसमे मे करना सही होगा। आइये समझते हैं कि दोनों मे क्या डिफरेंस है।

What is an ETFs and Mutual Funds ?

EXCHANGE TRADED FUNDS (ETFs)-

एक्सचेंज ट्रेडेड फंड्स, इंडेक्स ,कमोडिटीज़, गोल्ड, करेंसी, बॉन्ड्स आदि की परफॉरमेंस को ट्रैक करने के लिए बनाए जाते हैं। इसलिए ये फण्ड भी स्टॉक एक्सचेंज पर ट्रेड करते हैं, और इनका भी प्राइस पूरे दिन STOCK EXCHANGE पर ऊपर नीचे होता रहता है।

आप किसी भी TRADING DAY पर इनकी यूनिट्स को स्टॉक मार्केट से डायरेक्टली खरीद और बेच सकते हैं।

मान लीजिये एक ETF है, XYZ जो NIFTY 50 को ट्रैक करता है। अब XYZ उन्ही 50 STOCKS मे इन्वेस्ट करेगा, जो की NIFTY 50 की LIST मे हैं। और जिस तरह से NIFTY 50 मे सारे 50 STOCKS का WEIGHTAGE होता है, उसी अनुपात मे XYZ ETF मे इन्वेस्ट करेगा।

इस तरह XYZ ETF फंड का जो GROWTH है, वह निफ्टी 50 के GROWTH के बराबर ही रहेगा।

ETF के अन्दर स्टॉक की तरह ट्रेडिंग भी कर सकते हैं और Mutual Fund की तरह Diversification भी।

Exchange Traded Funds (ETFs)= Stock की तरह Trading + Mutual Fund की तरह Diversification

MUTUAL FUNDS-

म्यूच्यूअल फंड, इन्वेस्टमेंट का एक माध्यम है। स्टॉक्स के अंदर अगर किसी को Directly Invest नहीं करना है, तो वह म्युचुअल फंड के Through इन्वेस्ट कर सकता है। मतलब किसी Professional Fund Manager से तैयार किया हुआ Portfolio खरीदा जाता है।

Who is a Fund Manager? (फंड मैनेजर कौन होता है?)-

फंड मैनेजर वे प्रोफेशनल्स होते हैं जो म्यूचुअल फंड या पोर्टफोलियो मैनेजमेंट सर्विस की investment strategy को manage और execute करने के लिए responsible होते हैं। इनका काम investors के funds को सही जगह invest करके maximum returns generate करना होता है।

Asset Management Company (AMC) – एसेट मैनेजमेंट कंपनी (AMC) इन्वेस्टर्स से पैसा लेकर उनके पैसे को अलग-अलग Stocks में Invest करती है। इन्वेस्टर से पैसा लेकर कलेक्ट करने को कलेक्टिव इन्वेस्टमेंट कहते हैं।

म्युचुअल फंड्स को मैनेज करने के लिए प्रोफेशनल फंड मैनेजर की टीम होती है। म्यूचुअल फंड में इन्वेस्ट की गई राशि के अनुपात में investors को units अलॉट की जाती हैं।

यूनिट्स का कैलकुलेशन NAV-Net Asset Value के आधार पर किया जाता है। नेट ऐसेट वैल्यू मार्केट क्लोज हो जाने के बाद ही कैलकुलेट की जाती है यही कारण है कि आप इनकी यूनिट्स मार्केट बंद हो जाने के बाद ही खरीद सकते हैं।

म्युचुअल फंड्स में आपका इन्वेस्टमेंट बहुत ही ज्यादा डायवर्सिफाइड होता है और मल्टीप्ल सिक्योरिटीज और एसेट क्लासेस में आपका पैसा इन्वेस्ट होता है।

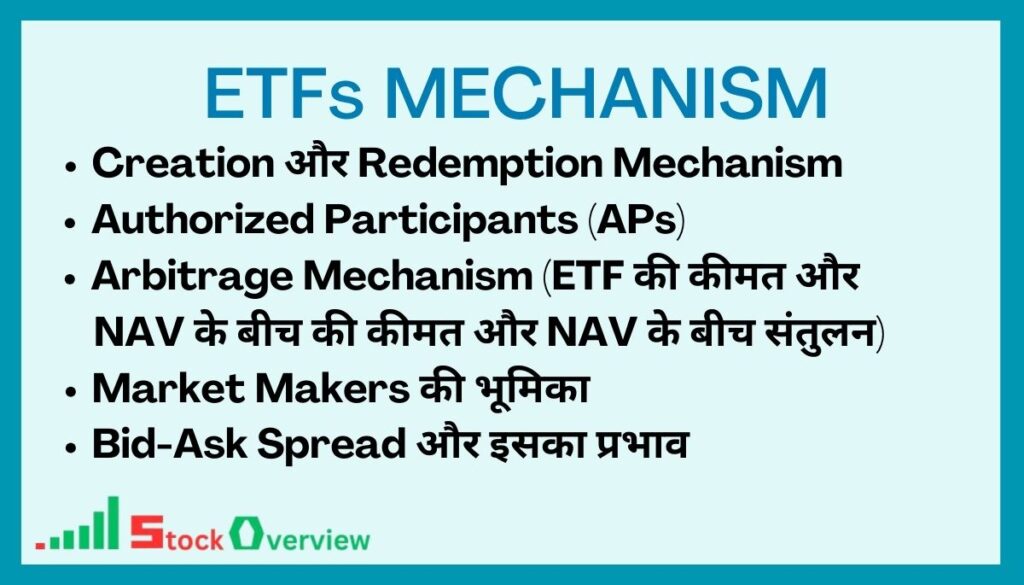

ETFs Mechanism

ETFs मे Liquidity manage करने के लिए-

लिक्विडिटी (Liquidity) का मतलब होता है की हम अपने किये गए INVESTMENT को कितनी आसानी से उचित कीमत पर CASH मे बदलते हैं।

ETFs की लिक्विडिटी बाजार की स्थिति और उसकी संरचना पर निर्भर करती है। मतलब वह किस तरह के एसेट्स को ट्रैक करता है। उसकी संरचना में लिक्विडिटी बनाए रखने के लिए कौन-कौन से मैकेनिज़्म Mechanism शामिल हैं।

ETF की लिक्विडिटी बनाए रखने के लिए 5 factor मिलकर काम करते हैं। ये सभी मैकेनिज़्म (Creation-Redemption, APs, Arbitrage, Market Makers, Bid-Ask Spread) ये decide करते हैं कि –

- ETF को MARKET मे EASILY खरीदा और बेचा जा सके।

- ETF का प्राइस उसके वास्तविक मूल्य (NAV) के करीब हो । जैसे

- जब PRICE ज्यादा होता है, तो ज्यादा ETF बेचकर PRICE कम किया जाता है।

- जब PRICE कम होता है , तो ETF खरीदकर PRICE बढ़ाया जाता है।

- इस तरह बाज़ार मे PRICE और NAV लगभग बराबर रहते हैं।

- इससे INVESTOR को ETF खरीदने की लागत कम आती है और वह आसानी से INVEST कर सकता है ।

Creation और Redemption Mechanism-

यह मैकेनिज़्म ETF की Liquidity (लिक्विडिटी) का मूल आधार है।

Creation (ETF यूनिट्स बनाना): जब ETF की Demand बढ़ती है तो Authorized Participants (APs) ETF की नई यूनिट्स बनाते हैं।इसके लिए Authorized Participants (APs) Related assets को जैसे स्टॉक्स या बॉन्ड्स को फंड मैनेजर को देते हैं, और बदले में ETF यूनिट्स लेते हैं। ये नई यूनिट्स market में लायी जाती हैं।

Redemption (ETF यूनिट्स रिडीम करना): जब ETF की Supply बढ़ जाती है और Traders and Investor इसे बेचने लगते हैं तो Authorized Participants APs ETF यूनिट्स को फंड मैनेजर को वापस देते हैं और बदले में Related assets को जैसे स्टॉक्स या बॉन्ड्स वापस ले लेते हैं। इससे ETF की कीमत और NAV में balance बनाते हैं। यह प्रक्रिया बाज़ार में Demand & Supply के आधार पर ETF की लिक्विडिटी को बनाए रखती है।

Authorized Participants (APs) –

APs वे बड़े financial institutions हैं, जो ETF की यूनिट्स बनाने और रिडीम करने के लिए authorized होते हैं। Demand & Supply को बैलेंस करते हैं। जब ETF में ज्यादा डिमांड होती है तो APs नई यूनिट्स बनाते हैं। जब ज्यादा इन्वेस्टर यूनिट्स बेचते हैं तो APs उन्हें रिडीम करते हैं। ETF की कीमत और NAV को बैलेंस करते हैं।

APs अरबिट्रेज के माध्यम से कीमत को बैलेंस करते हैं। APs सुनिश्चित करते हैं कि बाज़ार में हमेशा sufficient यूनिट्स available हों। APs के कारण ETF की लिक्विडिटी में सुधार होता है, भले ही ट्रेडिंग वॉल्यूम कम हो।

Arbitrage Mechanism (ETF की कीमत और NAV के बीच की कीमत और NAV के बीच संतुलन)–

Arbitrage Mechanism यह ensure करता है की-

यदि ETF की कीमत NAV से अधिक (Premium) हो : APs नए ETF यूनिट्स बनाते हैं और उन्हें बाजार में बेचते हैं। इससे बाजार में सप्लाई बढ़ती है और कीमत घटकर NAV के करीब आ जाती है।

यदि ETF की कीमत NAV से कम (Discount) हो : APs बाजार से ETF यूनिट्स खरीदते हैं और उन्हें रिडीम करते हैं इससे बाज़ार में सप्लाई घटती है और कीमत बढ़कर NAV के करीब आ जाती है। यह प्रक्रिया कीमत में उतार-चढ़ाव को सीमित करती है। निवेशकों को सही मूल्य पर ट्रेडिंग का मौका मिलता है।

Market Makers की भूमिका-

मार्केट मेकर्स ऐसे financial institutions (वित्तीय संस्थान हैं), जो ETF की ट्रेडिंग में लिक्विडिटी बनाए रखते हैं।

बिड और आस्क प्राइस बनाए रखना:मार्केट मेकर्स लगातार ETF के लिए खरीद (Bid) और बेचने (Ask) के मूल्य की offer (पेशकश) करते हैं।इससे निवेशक कभी भी ETF को खरीद या बेच सकते हैं।

प्राइस गैप को कम करना : मार्केट मेकर्स बिड-आस्क स्प्रेड को छोटा रखते हैं, ताकि निवेशकों को ट्रेडिंग में कम लागत आए।

मार्केट मेकर्स के कारण ETF अधिक लिक्विड होता है। छोटे निवेशकों के लिए भी ट्रेडिंग आसान हो जाती है।

Bid-Ask Spread और इसका प्रभाव–

ETF के लिए Bid-Ask Spread यह दर्शाता है कि किसी ETF को खरीदने और बेचने में कितनी लागत आएगी।

Bid Price: वह मूल्य जिस पर खरीदार ETF खरीदने को तैयार है।

Ask Price: वह मूल्य जिस पर विक्रेता ETF बेचने को तैयार है।

Spread: बिड और आस्क मूल्य के बीच का अंतर।

Low Bid-Ask Spread: ETF अधिक लिक्विड है।

निवेशक बिना ज्यादा लागत के खरीद-बिक्री कर सकते हैं।

High Bid-Ask Spread: ETF की लिक्विडिटी कम है।

ट्रेडिंग में निवेशकों को अधिक लागत उठानी पड़ती है।

Liquidity के आधार पर Mutual Funds & ETFs

Mutual Funds (म्यूचुअल फंड्स )-Mutual fund मे Liquidity fund के प्रकार पर depend करती है।

ETFs (Exchange Traded Funds )– ETF का लिक्विडिटी Underlying Assets पर निर्भर करती है इसका मतलब है कि, ETF के अंदर जो स्टॉक्स और बॉन्ड हैं , उनकी लिक्विडिटी क्या है, अगर ASSETS लिक्विड हैं, तो ETF की लिक्विडिटी भी अच्छी होगी।

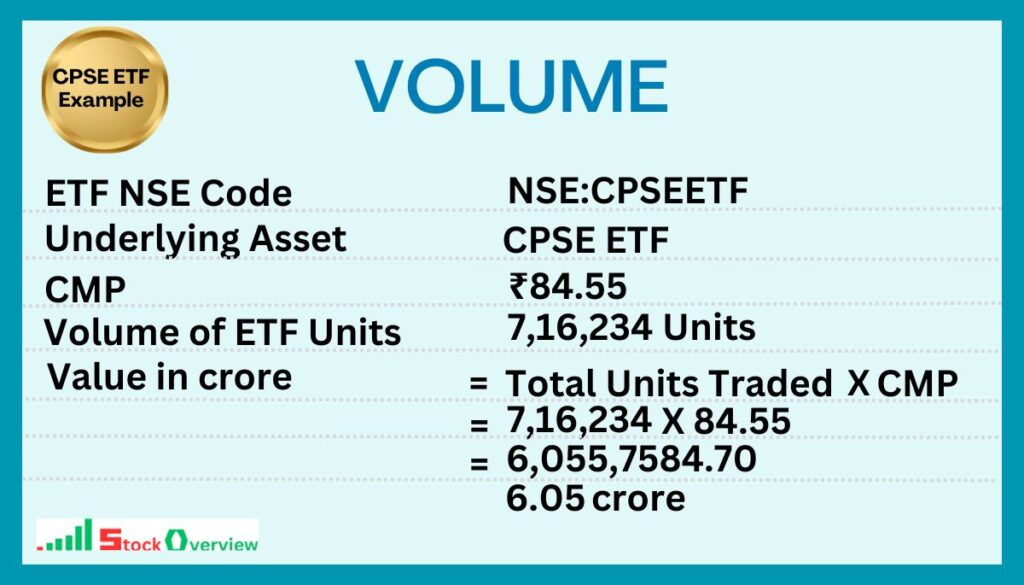

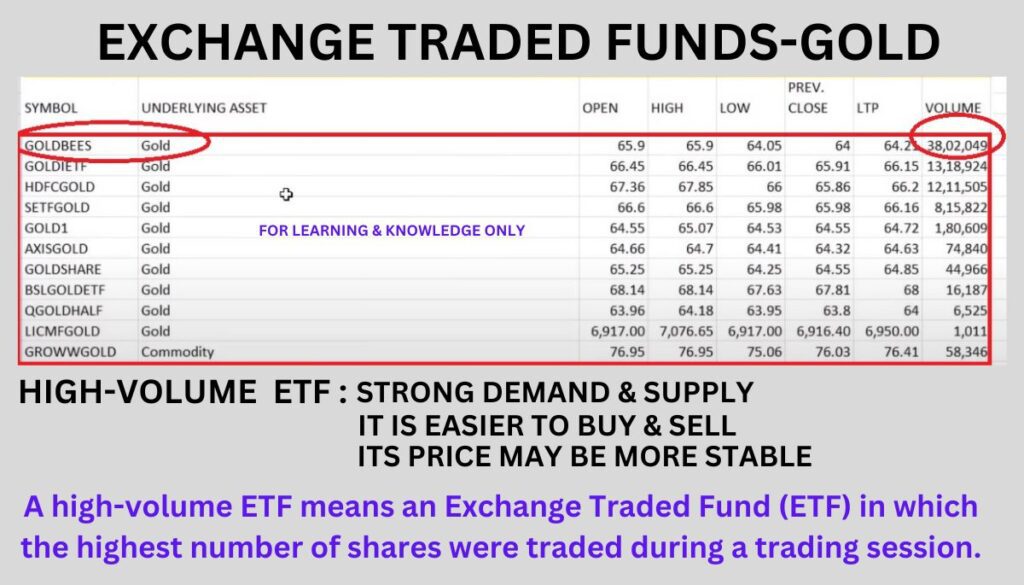

Trading Volume-ज्यादा ट्रेडिंग वॉल्यूम वाले ETFs अधिक लिक्विड होते हैं। इसको CPSE ETF से समझते हैं। हमे ये देखना है की रूपए (लाख ,करोड़) मे कितना कारोबार हुआ और ट्रेडिंग वॉल्यूम कितना था एक दिन का।

Structure के आधार पर Mutaul Funds & ETFs

What are Open-Ended and Closed-Ended Funds?

हर एक फण्ड का अपना अलग स्ट्रक्चर होता है, और इस स्ट्रक्चर के बेस पर हम फण्ड का चयन करते हैं।

OPEN ENDED FUND (Trade like Stocks) – कुछ ऐसी स्कीम होती है, जहाँ पर आप इसे लगातार खरीद सकते हैं और इसमे यूनिट्स ADD कर सकते हैं। जब किसी फण्ड का NFO आता है तो units खरीदते हैं, और उसके बाद भी खरीदारी चलती रहती है। इसमे आप बार-बार पैसा लगा सकते हैं यानी इसकी कोई फिक्स्ड मैच्योरिटी डेट नहीं होती है।

New Fund Offer मतलब फण्ड लॉन्च के लिए पूँजी जुटाना और इन्वेस्टर को कम कीमत पर यूनिट्स खरीदने का मौका देना।

जैसे मान लीजिये NFO 10 RS का आया, अब उसकी कीमत बढ़कर 100 RS हो गयी ,फिर उसकी कीमत बढ़कर 250 RS हो गयी, तो बड़ी हुई कीमत पर यूनिट्स ADD करने पड़ेंगे। इसमे म्यूच्यूअल फण्ड की AMC खुद ही एक्टिव होती है, इन्वेस्टर को यूनिट्स उपलब्ध कराने के लिए यूनिट्स REEDEM करने के लिये। OPEN ENDED FUND मे ETFs और Mutual Funds आते हैं।

CLOSE ENDED FUND – Close ended fund एक निश्चित अवधि के लिए बनाया जाता है। Close ended fund मे Maturity Date पहले से फिक्स होती है। जब मेच्योरिटी डेट पूरी हो जाती है उसके बाद वह म्युचुअल फंड भी समाप्त हो जाता है।

अगर इन्वेस्टर Close ended fund scheme मे पैसा लगाना चाहते हैं, तो NFO लॉन्च होने के टाइम पर लगा सकते हैं। Close Ended Fund मे एक बार जो पैसा आ गया, उसके बाद यूनिट कैपिटल increase नहीं होती। यूनिट कैपिटल फिक्स रहती है।

यूनिटस, investors मे डिस्ट्रीब्यूट कर दिए जाते हैं। लेकिन अगर किसी इन्वेस्टर को अपने यूनिट्स बेचना हो तो वो कैसे बेचेगा, मतलब यूनिट्स की ट्रेडिंग कैसे होगी इसलिए close ended scheme को Stock Exchange मे listed करना compulsory होता है।

Mutual fund Financial Asset की NAV (Net Asset Value ) और Stock Exchange मे demand और Supply के आधार पर जो Price होगी उससे mutual fund financial asset की NAV ऊपर या नीचे हो सकती है। CLOSE ENDED FUND मे Mutual Funds आते हैं।

Trading & Investment के आधार पर ETFs & Mutaul Funds

Exchange Traded Funds (ETFs)

- स्टॉक की तरह ट्रेडिंग: जिस तरह Stock Exchange मे Shares की Trading होती है, उसी तरह Exchange Traded Funds (ETFs) भी Stock Exchange पर Trade करता है। क्योंकि यह Indices, Commodities , gold , Currencies , Bonds आदि की performance को Track करने के लिए बनाए जाते हैं।

- ट्रेड़िंग के प्रकार –ETFs मे आप Delivery (Long Term Investment), Intraday, Swing Trading कर सकते हैं। जिसमे Swing Trading बहुत प्रचलित है।

- AMO और GTT Order: Indian stock Exchange के टाइम के अतिरिक्त अगर आप शेयर मार्केट की अच्छी समझ रखते हैं तो आप अपना trade AMO -After Market Order और GTT- Good Till Triggered Order से भी अपना order place कर सकते हैं। अगर आपको AMO ऑर्डर लगाने मे समस्या आती है तो Disclose Quantity को Target Quantity से कम करके लगाया जा सकता है।

Mutual Funds Investment

- AMCs (Asset Management Companies) – Mutual Funds मे AMCs (Asset Management Companies) के जरिए Trade होता है। किसी भी Mutual Fund में Invest करने से पहले उसके performance , portfolio ,और other criteria को evaluate करना ज़रूरी होता है।

- Professional Fund Manager –Mutual Funds एक अच्छा option है क्योंकि इसमें फंड मैनेजर हमारे पैसो को कलेक्ट करके विभिन्न प्रकार के एसेट्स खरीदने मे लगाते हैं जिससे हमारे Risk को कम कर सके। अगर हम रिटायरमेंट, बच्चों की शिक्षा या किसी बड़े लक्ष्य के लिए निवेश करना चाहते हैं, तो लम्बे समय तक हमे निवेश मे बने रहना चाहिए, जिससे हमे सही लाभ प्राप्त हो सके।

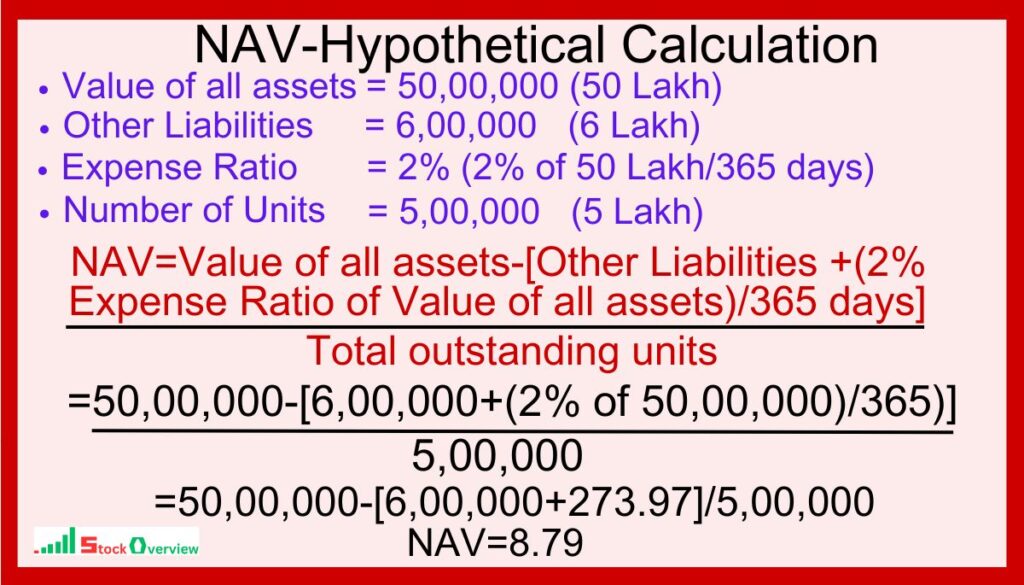

- NAV–NET ASSET VALUE-NAV केवल यह दिखाता है कि फंड की एक यूनिट की कीमत क्या है। NAV म्युचुअल फंड में निवेश और रिटर्न को समझने का एक प्रमुख इंडिकेटर है।

- NAV (Net Asset Value) रोजाना बदलता है क्योंकि यह म्युचुअल फंड के पोर्टफोलियो (जैसे स्टॉक्स, बॉन्ड्स, गोल्ड) के मार्केट वैल्यू पर आधारित होता है। अगर फंड की सिक्योरिटीज का मूल्य बढ़ता है, तो NAV बढ़ेगा। अगर सिक्योरिटीज का मूल्य घटता है, तो NAV कम हो जाएगा। Buying & Selling केवल दिन के अंत में NAV पर होती है।

NET ASSET VALUE

आइए समझते हैं FUND की NAV (Net Asset Value) कैसे निकाली जाती है।

Mutual Fund मे Purchase & Redemption का time –

- मान लीजिए, आप म्यूचुअल फंड में निवेश करने का अनुरोध आज दोपहर 2 बजे करते हैं। अगर यह Equity Fund है, तो आपकी यूनिट्स उसी दिन की NAV पर खरीदी जाएंगी।अगर आपने 3:00 PM के बाद अनुरोध किया, तो अगले कारोबारी दिन की NAV लागू होगी।

- SEBI के नियम के अनुसार, म्यूचुअल फंड कंपनियों को हर कारोबारी दिन के अंत में NAV की गणना करनी होती है।

- Authority or regulatory of mutual Fund – म्यूच्यूअल फण्ड का कैलकुलेशन ‘NAV के आधार पर डेली बेसिस पर होता है और SEBI (Securities and Exchange Board of India) को NAV SUBMIT की जाती है, इसके बाद evening time मे पब्लिक मे डिस्क्लोज़ किया जाता है।

- Transparency –फंड की NAV को SEBI के साथ साझा किया जाता है।इसके बाद इसे सार्वजनिक किया जाता है, ताकि निवेशक जान सकें कि उनकी यूनिट्स की वर्तमान कीमत क्या है। म्यूचुअल फंड्स में NAV को दिन के अंत में तय करना निवेशकों के बीच Fairness & Transparency को बताता है। यह प्रक्रिया Long Term Investment के लिए सही है,

- NAV- दिन के अंत में फंड की Assets और Liabilities की सटीक गणना के बाद निर्धारित होती है। यह प्रक्रिया पारदर्शी होती है और निवेशकों को उनके निवेश का सही मूल्य जानने में मदद करती है।

Pricing के आधार पर ETFs & Mutual Funds

Exchange Traded Funds (ETFs)–

- ETF (Exchange Traded Funds) की कीमत Demand & Supply के हिसाब से Market hours मे change होती रहती है।

- ETF की वैल्यू Demand & Supply (ETF का वास्तविक ट्रेडिंग मूल्य) और Net Asset Value (यह फंड के भीतर मौजूद सभी एसेट्स जैसे स्टॉक्स, बॉन्ड्स का कुल मूल्य है, जो दिन में एक बार तय होता है) दोनों पर based होती है।

- ETF जिन फाइनेंसियल एसेट्स को ट्रैक करता है जैसे इंडेक्स ,गोल्ड , कमोडिटीज़ ,बांड्स उनमे होने वाले उतार चढ़ाव से ETFs के price पर भी इफ़ेक्ट पड़ता है।

- मार्केट की अस्थिरता (Volatility)-बाज़ार मे Volatility होने से ETF Price मे भी बहुत अधिक उतार चढ़ाव आ जाता है।

Mutual Funds (म्यूचुअल फंड्स )–

- NAV वह प्राइस है जिस पर हम किसी MUTUAL FUND को खरीदते या बेचते हैं। NAV (NET ASSET VALUE ) हर दिन चेंज होती रहती है।

- जब हम MUTUAL FUND मे INVEST करते हैं तो हमे फंड्स की यूनिटस मिलती हैं। MUTUAL FUND के एक यूनिट की कीमत को उसका NAV कहा जाता है। NAV मार्केट CLOSING के बाद कैलकुलेट होती है।

- अगर किसी म्यूच्यूअल फण्ड स्कीम की NAV 100 RS है और हम 5000 RS इन्वेस्ट करते हैं तो हमे 50 units मिलेंगे।

- अगर किसी MUTUAL FUND स्कीम मे कुल इन्वेस्टमेंट 100 करोड़ रूपए है अगले दिन वह बढ़कर 120 करोड़ हो जाता है तो इससे फण्ड की NAV बढ़ जायगी। इसी प्रकार यदि सिक्योरिटी की वैल्यू गिरती है तो NAV मे भी कमी आ जाती है।

- अगर MUTUAL FUND स्कीम की NAV बढ़ती है तो हम कह सकते हैं कि MUTUAL FUND की इस स्कीम ने अच्छा प्रदर्शन किया।

How to Find Exchange Traded Funds (ETFs) on NSE?

रुकिए! INVEST करने के पहले ये जान लीजिये कि आप जिस FIELD मे पैसा लगाने जा रहें हैं यहॉं RISK के बारे मे पहले सोचना पड़ता है।

माना आपके पास 1,00,000 रूपए हैं तो आप अपने CAPITAL का 2 से 2.5% से अधिक एक ETF मे इन्वेस्ट नहीं कर सकते।

अगर आप EQUITY ETF मे SWING TRADING की सोच रहे हैं तो EQUITY ETF के हर एक सेक्टर मे से उस SECTOR के HIGH VOLUME ETF मे इन्वेस्ट करेंगे। जैसे माना गोल्ड सेक्टर के 10 ETF हैं तो आप 10 ETF मे से जिसका VOLUME सबसे ज्यादा है उस ETF मे INVEST करेंगे।

मान लीजिये equity की सबसे ज्यादा वॉल्यूम की Underlying Assets 57 या 58 हैं, तो आप 58 underlying assets मे invest और Swing Trade करके अपने RISK को कम कर सकते हैं।

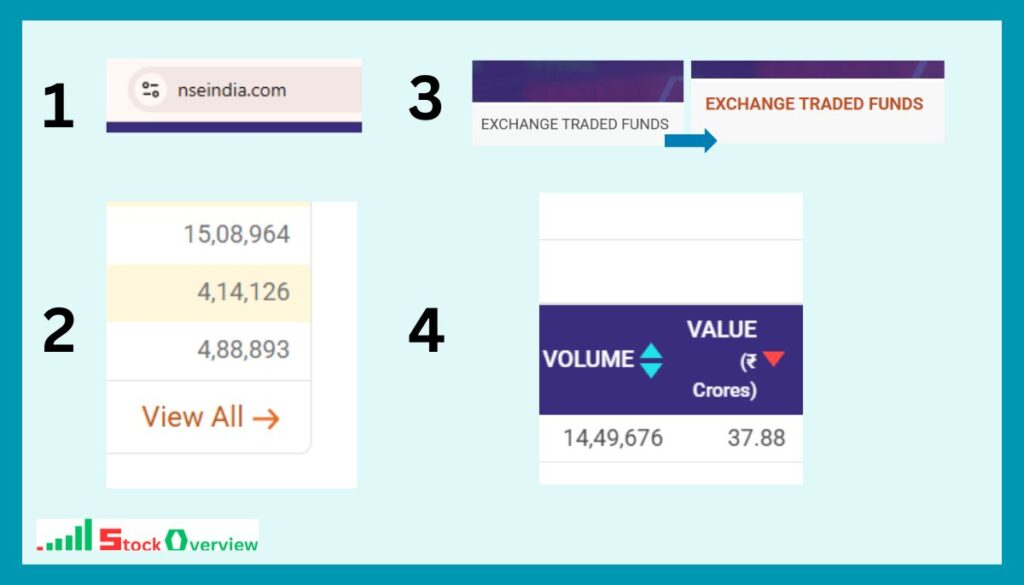

Step 1: NSE की Official Website (आधिकारिक वेबसाइट) nseindia.com को अपने ब्राउज़र में खोलें। अब आपके सामने National Stock Exchange of India Ltd का होम पेज खुल जाएगा।

Step 2: Home Page खुलने के बाद, आप स्क्रॉल करते हुए थोड़ा नीचे जाएंगे, तो आपको एक ऑप्शन “View All” दिखाई देगा, जिस पर आपको क्लिक करना है।

Step 3: अब आप Market Watch – Equity/Stock के नीचे Products Section मे Exchange Traded Fund पर click करें।

Step 4: अब Exchange Traded Funds फण्ड की list आपके सामने open हो जाएगी। अगर आपको high volume वाले ETFs मे Trade या Invest करना है तो आप list मे filter लगा कर देख पाएंगे एक दिन मे कितने Volume मे trade हुआ और value in crores क्या है।

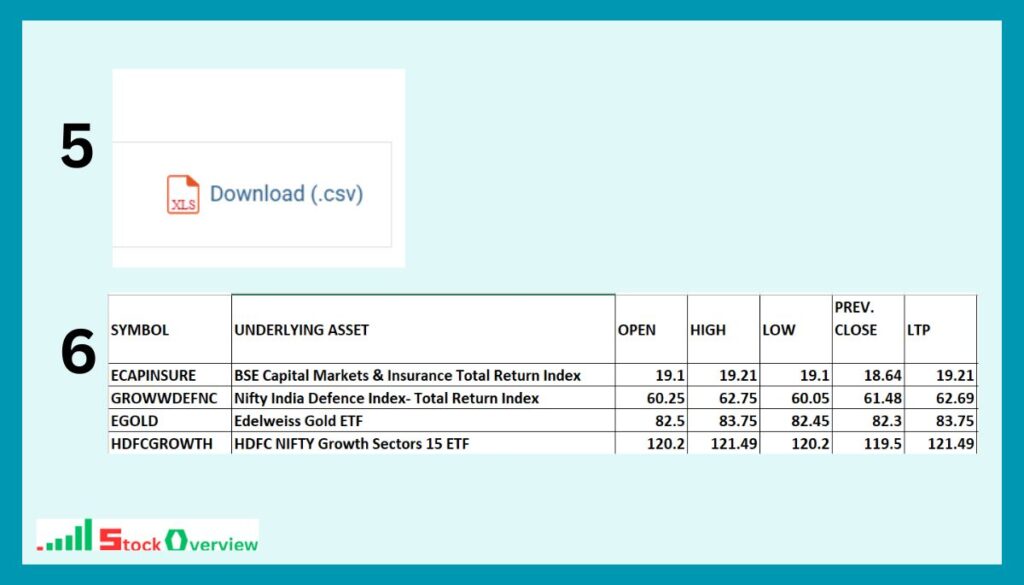

Step 5: Value in Crores को Filter में चुनें, फिर Red down arrow आने के बाद Right Side में XLS Download (.csv) फाइल पर क्लिक करना है और इस तरह आप देख सकते हैं कि value in crores मे जो कारोबार हुआ इसी के आधार पर excel फाइल मे filter लगाकर उसमे high volume ETF value के आधार पर pick करने हैं।

Step 6 : अब इस Excel sheet मे लगभग 227 ETF की लिस्ट होगी, अब इसमे UNDERLYING ASSETS मे फिर से फ़िल्टर लगाकर, Equity Etfs और Debt Etf को अलग अलग कर सकते हैं।

MUTUAL FUNDS

यहॉं पर Mutual Funds के कुछ मुख्य प्रकार के बारे मे जानते हैं-

Mutual Funds की संरचना (Structure) के आधार पर

| Open-Ended Mutual Funds | Close-Ended Mutual Funds | Interval Mutual Funds |

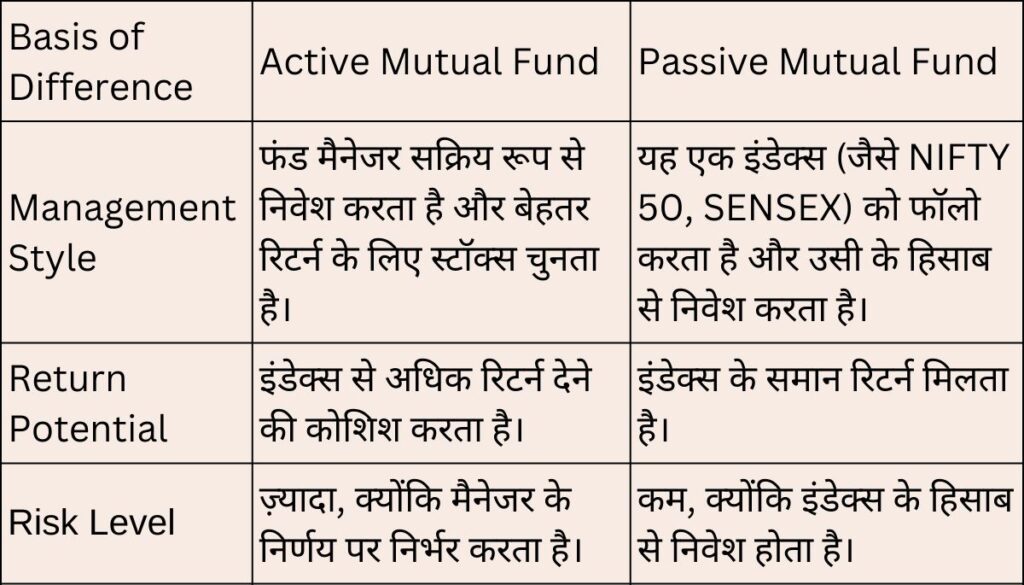

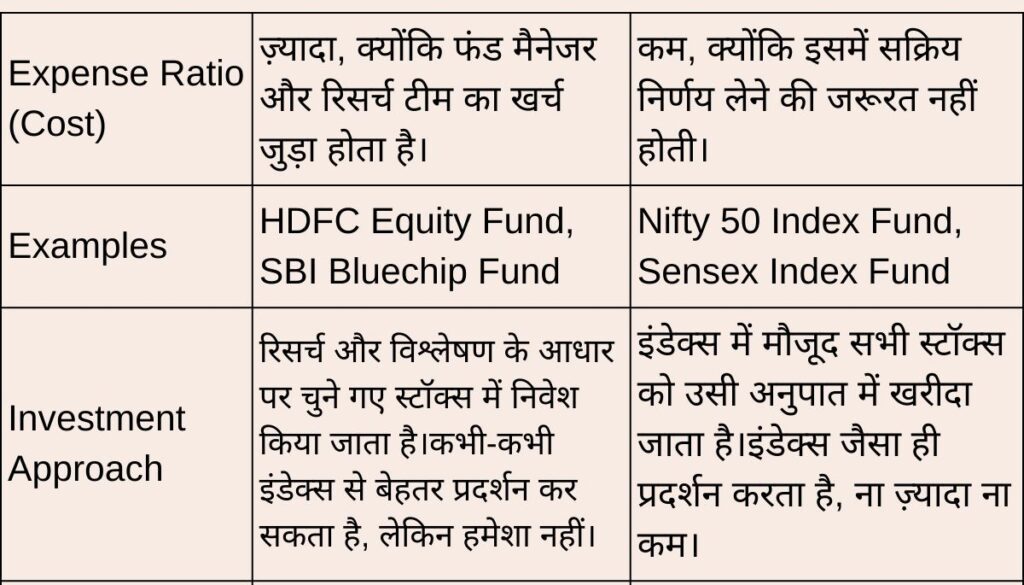

Management Style (प्रबंधन) के आधार पर

| Active Mutual Funds | Passive Mutual Funds |

Based on Investment Objective (निवेश उद्देश्य के आधार पर)

| Equity Mutual Funds | Hybrid Mutual Funds |

| Debt Mutual Funds (Money Market Funds, Liquid Funds, Gilt Funds) | Tax Saving Funds (ELSS – Equity Linked Savings Scheme) |

Equity Mutual Funds मे आपका पैसा मुख्य रूप से शेयर मार्केट में, कंपनियों के शेयरों में Invest होता है। जैसे large , medium-size और small companies मे।

इनका main goal आपके Investment पर अच्छा Return कमाना होता है।

इसमें Risk भी ज्यादा होता है क्योंकि Shares का Price बार -बार ऊपर नीचे होता रहता है। जिसे हम market fluctuation कहते हैं।

जब हम Equity Funds मे Invest करते हैं तो हम उन कंपनियों के मालिकाना हक का एक छोटा सा हिस्सा खरीदते हैं जिनमें वह फंड Invest करता है।

जैसे xyz एक mutual fund है और इस mutual fund के अंदर 10 company है

अब जब यह companies अच्छी perform करेगी तो इनका Share Price बढ़ेगा तो हमारे Investment की कीमत भी बढ़ती है,और अगर गिरती है, तो हमारे पैसे की वैल्यू भी कम हो जाती है।

ये फंड्स Long Term में अच्छे रिटर्न देने के लिए माने जाते हैं और अक्सर उन्हें उनके जोखिम और रिटर्न के आधार पर अलग-अलग कैटेगरी में बांटा जाता है, जैसे:

| Type of Funds | Investment Focus | Returns |

| Large-cap funds | Invests in large and reliable companies | Slow but steady returns, Low Risk |

| Mid-cap funds | Invests in medium-sized, fast-growing companies | Good profit if the company performs well, Medium Risk |

| Small-cap funds | Invests in small and emerging companies | High risk, but high returns |

| Multi-cap Funds | Large, Medium, and Small Companies | Balanced returns through diversification |

| Sector Funds | Specific Sector (e.g., IT, Healthcare) | Depends on the performance of that sector |

| Index Funds | Stock Index (e.g., Nifty, Sensex) | Low risk and low cost |

| ELSS (Equity Linked Savings Scheme) | Diversified Equity Portfolio | Tax-saving with potential for high returns |

Advantages of Equity Funds (इक्विटी फंड्स के फायदे)

- Potential for High Returns (उच्च रिटर्न की संभावना)

- Systematic Investment Option (SIP)

- Liquidity

- Hedge Against Inflation (मुद्रास्फीति के खिलाफ सुरक्षा)

Disadvantages of Equity Funds (इक्विटी फंड्स के नुकसान)

| Market Risk(बाजार जोखिम) | बाजार में fluctuations के कारण Short Term में नुकसान हो सकता है। |

| Management Fees(प्रबंधन शुल्क) | Equity Fund में खर्च अनुपात (Expense Ratio) अधिक हो सकता है, जो Return को impact करता है। |

| Tax Implications(टैक्स का प्रभाव) | हालांकि LTCG टैक्स कम है,लेकिन यह बड़े लाभों पर Net Return को Impact कर सकता है। |

Hybrid Funds (हाइब्रिड फंड्स) में किसे invest करना चाहिए ?

Moderate (मध्यम) Risk लेने वाले – Hybrid Funds उन investors के लिए सही हैं जो बहुत अधिक risk नहीं लेना चाहते लेकिन पूरी तरह safe investment से अधिक return पाना चाहते हैं।

ये Funds Equity और Debt से मिलकर बनते हैं। जिससे Risk को कम किया जाता है।

जो अपने investment मे Equity और Debt का balance चाहते हैं –

अगर आप अपने Portfolio में growth (Equity Investment ) और stability (Debt Investment ) दोनों का लाभ उठाना चाहते हैं तो Hybrid Fund आपके लिए सही है।

Medium (मध्यम) to Long-Term(लंबे समय) Investors: Hybrid funds उन लोगों के लिए सही हैं जो कम से कम 3 से 5 साल तक अपने investment को hold करते हैं।

Equity मे invest करने से growth के chances होते हैं। और debt मे invest करने से return, equity की तुलना मे कम मिलता है पर secure होता है।

पहली बार Mutual Funds में Invest करने वाले: अगर आप mutual funds मे नए हो, और share market में directly पैसा लगाना नहीं चाहते, तो hybrid funds एक आसान रास्ता है investment start करने के लिए।

Regular Income की चाह रखने वाले: नियमित आय की चाह रखने वाले: कुछ hybrid funds (हाइब्रिड फंड्स) regular dividend भी देते हैं, जो उन Investors के लिए सही हो सकते हैं, जो Steady Income (नियमित आय) की तलाश में हैं।

| Equity-Oriented Hybrid Funds | 65% Equity + Debt |

| Debt-Oriented Hybrid Funds | 60% to 70% Debt + Equity |

| Balanced Advantage Funds | Adjust Equity & Debt allocation based on Market Condition |

| Multi-Asset Allocation Funds | Three or more Asset Classes (e.g., Equity, Debt, Gold) |

| Arbitrage Funds | Equity & derivatives price difference |

| Conservative Hybrid Funds | 70% to 75% Debt + Equity |

Debt Fund मुख्य रूप से Fixed Income Securities में निवेश करता है।

यह ऐसे Financial Instruments में पैसा लगाता है जो पहले से तय Interest Rate और Fixed maturity period के साथ आते हैं।

Debt Fund का लक्ष्य

पैसे की सुरक्षा: निवेशकों का मूलधन (Principal) सुरक्षित रखना।

नियमित आय: ब्याज के रूप में निवेशकों को नियमित रिटर्न प्रदान करना।

कम जोखिम: शेयर बाजार की तुलना में जोखिम को न्यूनतम रखना।

Debt Fund कहां निवेश करता है?

गवर्नमेंट सिक्योरिटीज (Government Securities)- कम जोखिम

कॉरपोरेट बॉन्ड (Corporate Bonds)-क्रेडिट रिस्क

ट्रेजरी बिल्स (Treasury Bills)- बेहद सुरक्षित

डिबेंचर (Debentures)-इनमें सुरक्षा (Security) की गारंटी नहीं

मनी मार्केट इंस्ट्रूमेंट्स (Money Market Instruments)-कम अवधि

एसेट-बैक्ड सिक्योरिटीज (Asset-Backed Securities)-होम लोन या ऑटो लोन

फिक्स्ड डिपॉजिट (Fixed Deposit) जैसी योजनाएं-बैंक एफडी या अन्य सुरक्षित साधन

What are Liquid Funds?- जब आपको किसी travel ,emergency funds,बिजनेस के लिए या bill payment के लिए पैसा थोड़े समय में चाहिए हो।

Liquid funds एक प्रकार का mutual fund होता है जो मुख्य रूप से short-term debt instruments में invest करता है,

जैसे की government treasury bills, commercial papers, certificates of deposit,और दूसरे short-term, high-quality securities मे।

इनका मुख्य objective निवेशकों को safe and liquid investment option , provide करना होता है।

मुख्य विशेषताएँ:

High Liquidity (उच्च तरलता) – liquid funds का main advantage यह है कि इन्हें आसानी से Cash में बदला जा सकता है।Investors अपने investments को जल्दी से withdraw कर सकते हैं.

Low Risk (कम जोखिम) – इन फंड्स में Investments आमतौर पर low-risk debt instruments में होता है।

Short-Term Investment (कम अवधि के लिए निवेश) – इन फंड्स का निवेश शॉर्ट-टर्म अवधि के लिए होता है, जिससे जोखिम कम होता है।

Better Returns at Lower Interest Rates (कम ब्याज़ दर पर अच्छा लाभ)- अन्य निवेश विकल्पों के मुकाबले इसमें थोड़ी अधिक आय मिल सकती है, लेकिन जोखिम बहुत कम होता है।

लिक्विड फंड्स नाम से ही पता चलता है आसानी से बेचा जा सके। यह उन निवेशकों के लिए सही होते हैं जो अपनी Capital को safe रखना चाहते हैं और एक short period के लिए अच्छा रिटर्न चाहते हैं।

Example-

ICICI Prudential Liquid Fund | यह Fund बड़े कंपनियों के Commercial Papers और Bank Certificates में Invest करता है। |

| HDFC Liquid Fund | यह Fund, Treasury Bills, Government Bonds, और Bank Deposits में Invest करता है। |

| SBI Liquid Fund | यह Fund 91 दिन से कम समय वाले debt instruments (जैसे Treasury bills और Commercial papers) में Invest करता है। |

Money Market Funds एक प्रकार के mutual fund होते हैं जो short-term, high-quality वाले debt instruments में Invest करते हैं।

इसमें Treasury bills, commercial papers, certificates of deposit और अन्य low-risk, short-term securities शामिल होते हैं।

इनका aim निवेशकों को पूंजी की सुरक्षा, liquidity और मामूली लाभ प्रदान करना होता है।

मुख्य विशेषताएँ:

Low Risk (कम जोखिम) – secure और short-term instruments मे Invest करता है।

High Liquidity (उच्च तरलता) – आसानी से cash में बदला जा सकता है।

Short Duration (कम अवधि) – अधिकतर इसकी Maturity period एक वर्ष से कम होती है।

Stable Returns (स्थिर लाभ) – दूसरे Mutual Funds के मुकाबले स्थिर लेकिन Lower return देते हैं।

यह उन Investors के लिए ideal होते हैं जो अपना पैसा सुरक्षित रूप से short duration के लिए park करना चाहते हैं।

Money Market Instruments–

| Treasury Bills (T-Bills) | Short-term government bonds that mature in 91 days or less. |

| Commercial Papers (CPs) | Short-term debt instruments issued by large companies. |

| Certificates of Deposit (CDs) | Fixed-term deposit certificates issued by banks. |

| Repo Agreements | Agreements to sell securities with an agreement to repurchase them at a later date. |

| Interbank Call Money | Short-term borrowing and lending between banks. |

Gilt funds (गिल्ट फंड्स) ऐसे Mutual Funds होते हैं जो पूरी तरह से government bonds और government securities में Invest करते हैं।

ये फंड मुख्य रूप से central and state governments द्वारा जारी किए गए debt instruments (ऋण साधनों) पर आधारित होते हैं, इनमे default risk बेहद कम होता है।

Features of Gilt Funds:

- Safe Investment (सुरक्षित निवेश)

- Fixed Returns

- Impact of Interest Rates (ब्याज दरों का प्रभाव)

- Suitable for Medium to Long Term (मध्यम से लंबी अवधि के लिए उपयुक्त)

- Low-Risk and Low-Return

Risks of Gilt Funds(Gilt Funds के जोखिम) :

ब्याज दर जोखिम (Interest Rate Risk) – अगर ब्याज दरें बढ़ती हैं, तो गिल्ट फंड्स का मूल्य गिर सकता है।

मान लीजिए, आपके गिल्ट फंड ने एक बॉन्ड खरीदा है जो 7% का ब्याज देता है।

यदि ब्याज दरें बढ़कर 8% हो जाती हैं, तो निवेशक नई बॉन्ड्स (8% ब्याज के साथ) खरीदने में रुचि रखते हैं।

इससे पुराने 7% वाले बॉन्ड की बाजार कीमत गिर जाती है जिससे गिल्ट फंड्स का NAV (Net Asset Value) कम हो जाता है,

और investors को short-term loss हो सकता है।

Gilt funds लंबे समय तक Volatile or Unstable हो सकते हैं, खासकर जब interest rates में तेज़ी से बदलाव हो।

Gilt funds का return, equity funds की तुलना में कम होता है।

जोखिम के आधार पर (Based on Risk)

| High-Risk Funds | Medium-Risk Funds | Low-Risk Funds |

निवेश अवधि के आधार पर (Based on Investment Horizon)

| Short-Term Funds | Medium-Term Funds | Long-Term Funds |

निवेश के क्षेत्र के आधार पर (Based on Sector)

| Sectoral Funds | Thematic Funds |

लाभांश के आधार पर (Based on Dividend)

| Dividend Payout Funds | Growth Funds |

जियोग्राफिकल आधार पर (Based on Geography)

| Domestic Funds | International Funds |

Market Capitalization के आधार पर –

| Large-Cap Funds | Mid-Cap Funds | Small-Cap Funds |

इंडेक्स के आधार पर (Based on Index)

| Index Funds | Exchange-Traded Funds (ETFs) |

स्पेशलिटी फंड्स (Specialty Funds)-

| Real Estate Funds | Commodity Funds |

| Infrastructure Funds | REITs (Real Estate Investment Trusts) |

How to Select the Best Mutual Fund and Equity-Linked Savings Scheme (ELSS)

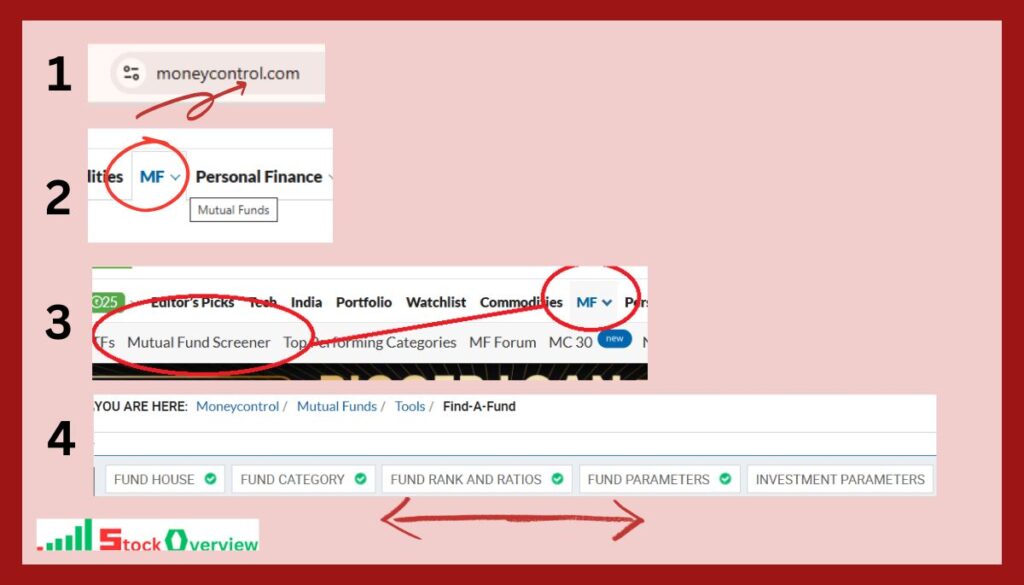

Step 1: Money control की वेबसाइट moneycontrol.com को अपने ब्राउज़र में खोलें।

Step 2: Menu में “Mutual Funds” चुनें – वेबसाइट के होमपेज पर ऊपर की ओर “Mutual Funds” (MF) का टैब दिखाई देगा, उस पर क्लिक करें।

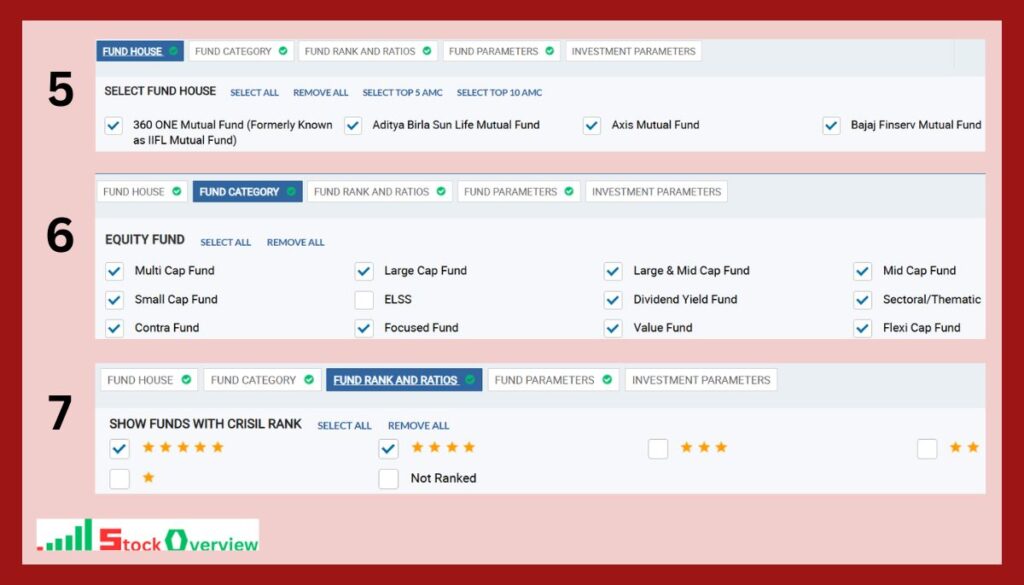

Step 3: Mutual Fund Screener पर क्लिक करें, आपके सामने Fund House, Fund Category, Fund Rank and Ratios, और Fund Parameters खुल जाएंगे।

Step 4: अब आपको Fund House में कोई बदलाव नहीं करना है। Fund Category में ELSS को छोड़कर बाकी सभी विकल्पों पर क्लिक करना है।

Step 5: Fund Rank and Ratio में 5 Star और 4 Star पर क्लिक करना है।

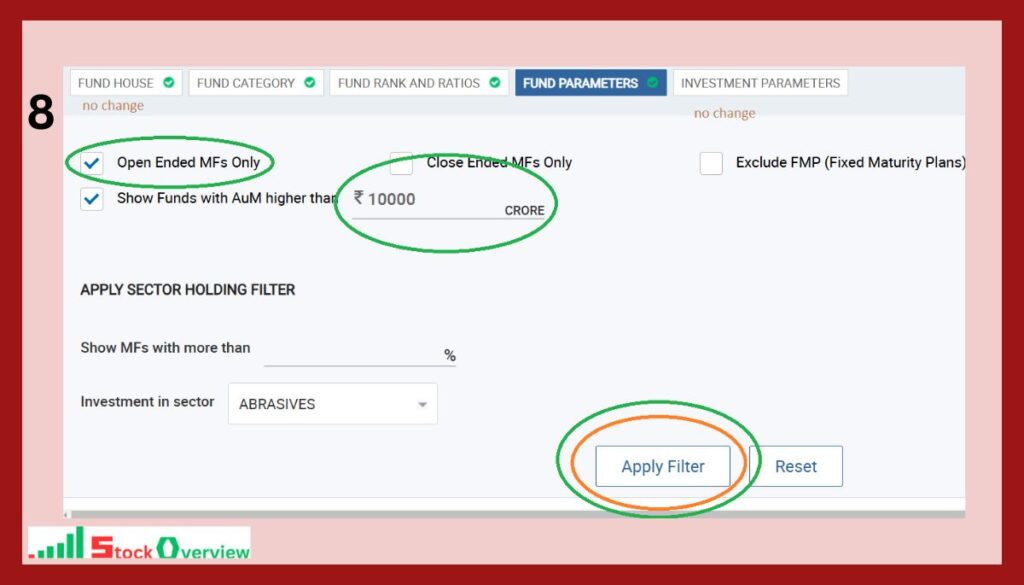

Step 6: Fund Parameters में Open-Ended Fund का चयन करना है और AUM को 10,000 से ऊपर रखना है।

Investment Parameter में कोई बदलाव (Change) नहीं करना है, इसके बाद “Apply Filter” पर क्लिक करना है।

अब आपके सामने फ़िल्टर किए गए म्यूचुअल फंड्स (Mutual Fund) की सूची (List ) खुल जाएगी, जिसमें से आप उपयुक्त म्यूचुअल फंड (Mutual Fund) का चयन कर सकते हैं।

इसी प्रकार, ELSS (Equity Linked Savings Scheme) प्लान चुनने के लिए भी यही चरण (Steps) अपनाए जाएंगे।

Investment Option – आप moneycontrol या किसी अन्य प्लेटफार्म (जैसे Zerodha, Groww, Angel One, Upstox, 5Paisa, Paytm Money, Fyers, ICICI Securities, HDFC Securities, Axis Securities , Sharekhan, Kotak Securities आदि) के जरिए फंड में निवेश करने का विकल्प चुन सकते हैं।

Questions and Answers Based on Mutual Funds and ETFs

ETFs और Mutual Funds में क्या अंतर है?

ETFs स्टॉक एक्सचेंज पर ट्रेड होते हैं, जबकि Mutual Funds NAV पर खरीदे/बेचे जाते हैं।

कौन-सा बेहतर है – ETFs या Mutual Funds?

अगर लिक्विडिटी और लो-कॉस्ट चाहिए तो ETFs, अगर SIP और प्रो मैनेजमेंट चाहिए तो Mutual Funds

क्या ETFs में SIP हो सकती है?

हाँ

कौन-सा निवेश ज्यादा सुरक्षित है?

Debt Mutual Funds ETFs से कम रिस्की होते हैं, लेकिन दोनों मार्केट-लिंक्ड हैं।

क्या दोनों में निवेश कर सकते हैं?

हाँ, ETFs + Mutual Funds का बैलेंस्ड पोर्टफोलियो अच्छा होता है।

Most Popular Demat account for ETF Trading & Investment

ETFs को BUY करने के लिए DEMAT ACCOUNT खुलवाना जरुरी है बिना इसके हम ETF BUY नहीं कर सकते।

Most Popular Stockbrokers List

डिस्काउंट ब्रोकर्स, जो हम सभी जानते हैं उसमे से कुछ प्रमुख डिस्काउंट ब्रोकर्स के नाम इस प्रकार हैं।

- Zerodha

- Angel One

- Upstox

- 5Paisa

- Groww

- Paytm Money

- Fyers

इसके विपरीत, Full-service brokers आपको personalized investment advice, research reports और पूरे portfolio management की सुविधा देते हैं,लेकिन इसके लिए थोड़ी higher fees लेते हैं।

अगर आपको trusted guidance चाहिए, तो ये एक अच्छा option हो सकता है। जैसे –

- ICICI Securities,

- HDFC Securities,

- Axis Securities

- Sharekhan

Conclusion– Are ETFs like Mutual Funds?

हाँ, ETFs (Exchange Traded Funds) और Mutual Funds बहुत कुछ एक जैसे होते हैं लेकिन इनमे कुछ असमानताएं भी होती हैं। जो इनको एक दूसरे से अलग करती हैं जैसे –

| मुख्य अंतर: | ETFs | Mutual Funds |

| Trading Method (खरीद-बिक्री का तरीका) | ETFs शेयर मार्केट में स्टॉक्स की तरह ट्रेड होते हैं। | Mutual Funds NAV (Net Asset Value) पर दिन के अंत में खरीदे या बेचे जाते हैं। |

| Cost (खर्च): | ETFs में आमतौर पर कम एक्सपेंस रेशियो होता है। | Mutual Funds में मैनेजमेंट फीस ज़्यादा हो सकती है। |

| Liquidity (नकदीकरण): | ETFs को तुरंत खरीदा या बेचा जा सकता है। | Mutual Funds को रिडीम करने में समय लग सकता है। |

एक्सचेंज ट्रेडेड फंड्स बहुत मामलो मे एक जैसे भी होते हैं जैसे –

| समानताएँ: | ETFs + Mutual Funds |

| Diversification (विविधता): | दोनों ही निवेशकों को कई एसेट्स (जैसे स्टॉक्स, बॉन्ड्स) में निवेश करने का मौका देते हैं। |

| Professional Management (प्रोफेशनल मैनेजमेंट): | दोनों फंड्स को एक्सपर्ट्स मैनेज करते हैं। |

| Regulation (नियमों का पालन): | दोनों सेबी (SEBI) या अन्य वित्तीय नियामकों के अंतर्गत आते हैं। |

Mutual Funds और ETFs दोनों ही अच्छे निवेश विकल्प हैं, लेकिन किसे चुनना है, यह आपके निवेश के लक्ष्य और तरीके पर निर्भर करता है। Mutual Funds में स्टॉक मार्किट प्रोफ़ेशनल्स (Portfolio Manager) आपके पैसे को संभालते हैं और यह लंबे समय तक निवेश करने के लिए अच्छा होता है। जबकि ETFs कम खर्चे वाले होते हैं और आप इन्हें स्टॉक की तरह दिनभर खरीद और बेच सकते हैं, यह शॉर्ट-टर्म निवेशकों (Short Term Investor and Trader) के लिए बेहतर हो सकते हैं।

अगर आप लंबी अवधि (Long Term Investment) के लिए निवेश करना चाहते हैं और थोड़ा ज्यादा पैसा या एकमुश्त रकम (Lumpsum Investment) निवेश करना चाहते हैं, चाहे SIP से किया जाए , तो Mutual Funds सही रहेंगे। अगर आप ज्यादा Flexibility (लचीलापन) और Low cost (कम खर्च) चाहते हैं, तो ETFs आपके लिए उपयुक्त हो सकते हैं।

अगर आपको flexibility और intraday trading चाहिए, तो ETFs बेहतर हैं।

अगर आप लंबी अवधि के निवेश के इच्छुक हैं, तो Mutual Funds बेहतर विकल्प हैं।

Important Disclaimer: Read Before You Trade–

इस लेख मे दी गयी जानकारी केवल सीखने और समझने के लिए है। निवेश करने से पहले अपने वित्तीय सलाहकार से परामर्श लें। निवेश का निर्णय लेने से पहले खुद से पूरा विश्लेषण करें । इस लेख के उपयोग करने से होने वाली किसी भी नुकसान के लिए हम जिम्मेदार नहीं होंगे। यह सिर्फ आपकी एजुकेशनल सहायता करने के लिए लिखा गया है।

Read More

ETF से Risk -Free कमाई के Best Secrets

Welcome to Stock Overview! Expand your knowledge about the stock market and invest smarter. I started this channel to help everyone understand the basics of the stock market. When you meet a SEBI-registered advisor or a mutual fund distributor, you should be able to understand their suggestions clearly. This is only possible when you’ve done your minimum homework from your side. My goal is to empower you to make informed financial decisions confidently.

Contents

- 1 What is an ETFs and Mutual Funds ?

- 2 ETFs Mechanism

- 3 Liquidity के आधार पर Mutual Funds & ETFs

- 4 Structure के आधार पर Mutaul Funds & ETFs

- 5 Trading & Investment के आधार पर ETFs & Mutaul Funds

- 6 NET ASSET VALUE

- 7 Pricing के आधार पर ETFs & Mutual Funds

- 8 How to Find Exchange Traded Funds (ETFs) on NSE?

- 9 MUTUAL FUNDS

- 10 How to Select the Best Mutual Fund and Equity-Linked Savings Scheme (ELSS)

- 11 Questions and Answers Based on Mutual Funds and ETFs

- 12 Most Popular Demat account for ETF Trading & Investment

- 13 Conclusion– Are ETFs like Mutual Funds?